新闻中心

News Center 热门搜索:

热门搜索:  更新时间:2024-06-03

更新时间:2024-06-03 点击次数:

点击次数: 原文标题:2022年中国粮食烘干机供需现状及竞争格局分析,产品为王时代到来「图」

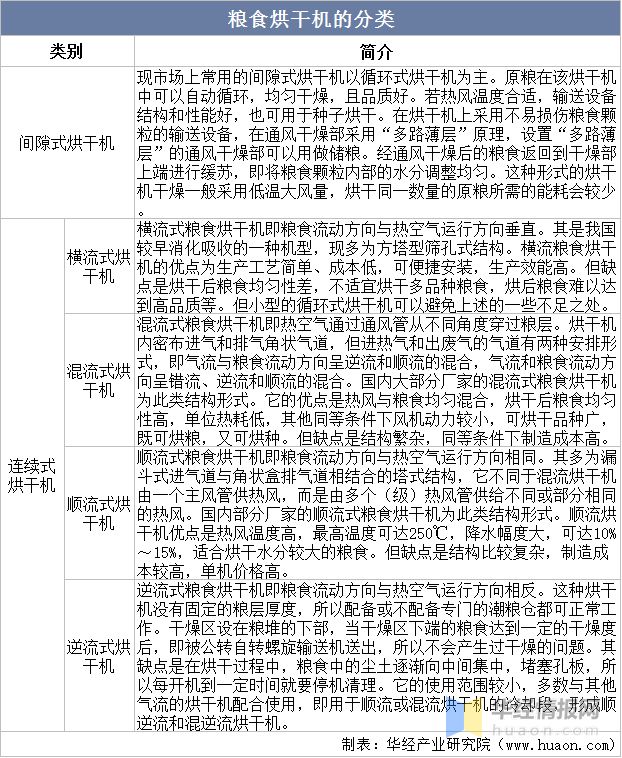

粮食烘干机是指热风烘干箱,采用回旋式加热装置,能在短时间内产生大量的热风,它能通过高温处理达到杀死虫卵,彻底解决粮食干燥问题。近年来,粮食收获随着机械化程度的不断提高,收获期的时间大大缩短,传统的自然晾晒已经无法满足市场要求,如果不及时将原粮的水分降到安全水分的范围,特别是江浙一带在小麦收获季节常常阴雨连绵,会对粮食造成非常大的损失。粮食烘干机的分类如下:

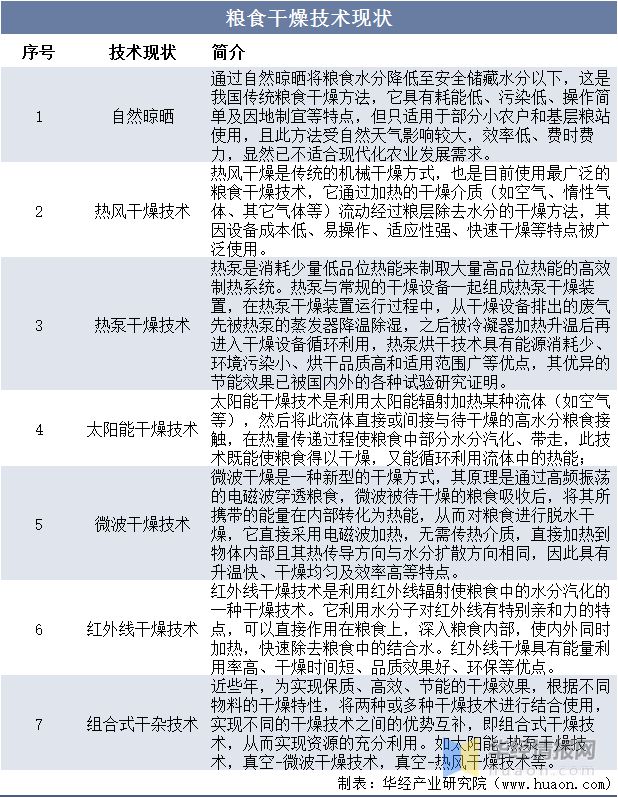

国家推进的粮食产后服务中心等优质粮食工程建设,旨在保证粮食质量安全和数量安全。干燥对提高粮食储藏稳定性、保证粮食品质、减少粮食产后损失、保障食品加工质量有着重要意义,将粮食干燥作为粮食产后服务体系建设中的重要环节,也是保证国家粮食安全的重要措施之一。目前我国粮食干燥技术现状如下:

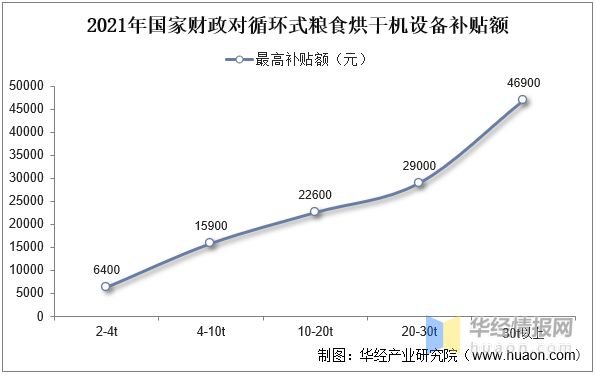

从《2021-2023年中央财政农机购置补贴机具补贴额一览表》可看出,粮食烘干设备、果蔬烘干设备等烘干设备得到了广泛的支持,各类烘干设备补贴金额从几百元到十几万元之间不等。2022年粮食烘干设备补贴政策呈现以下新特点:一是鼓励引导用户引进技术先进的烘干设备。譬如:广东、浙江、福建、江苏、广西、山西等省对热泵烘干设备单独列出补贴额。其中,江苏省“额定功率30kW及以上且制热量100kW及以上的热泵热风炉(配套粮食烘干设备)”,可获中央财政补贴20000元/台。二是在政策引导下,烘干中心快速发展。多地出台烘干中心发展规划。譬如:广东省提出,至2025年建立500个水稻机械化烘干示范中心,对符合县(市、区)规划的新建粮食烘干中心(点),省财政按照批处理能力每吨1000元的标准进行先建后补。

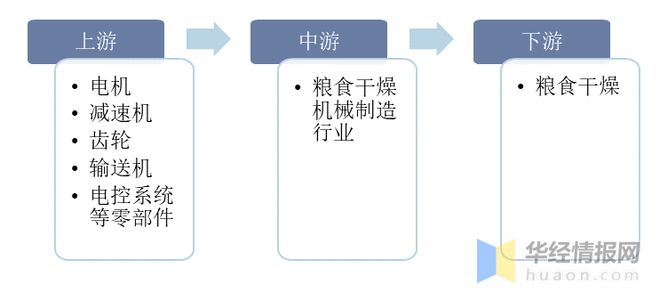

粮食烘干机的工作原理是热风烘干箱,采用回旋式加热装置,能在短时间内产生大量的热风,它能通过高温处理达到杀死虫卵,彻底解决干燥过程中出现变色现象,烘干箱体采用金属铝内壁板,硅胶棉保温,波纹彩钢板或铝合金外壁板。箱体内采用数字化控制和检测,使空气循环和加湿,加温得到有效控制。粮食烘干机行业产业链上游主要是电机、减速机、齿轮、输送机等零部件,下游主要应用于粮食干燥。

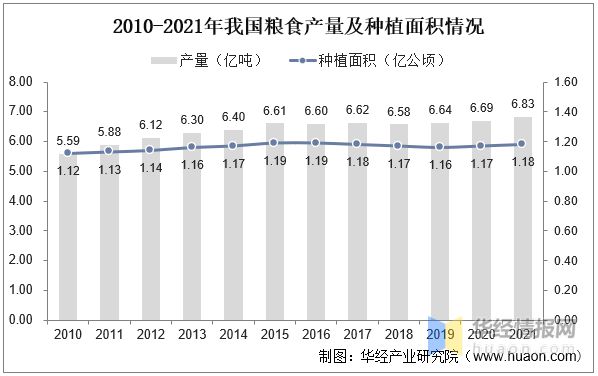

我国作为世界上最大的粮食生产国与消费国,粮食安全是关系到国家战略安全的重大问题。据统计,截至2021年我国粮食产量为6.83亿吨,粮食作物种植面积为1.18亿公顷,我国年产粮食超5亿t,但每年因气候等原因来不及干燥、干燥不及时或未达到储藏水分要求而造成霉变、发芽的粮食高达5%。日本、美国等发达国家的粮食烘干机械化水平达到95%以上,我国粮食烘干机械化不足10%,发展明显滞后。粮食烘干机械化水平低,传统的晾晒方式又无法满足现代化农业发展需要,导致我国粮食产后损失巨大。

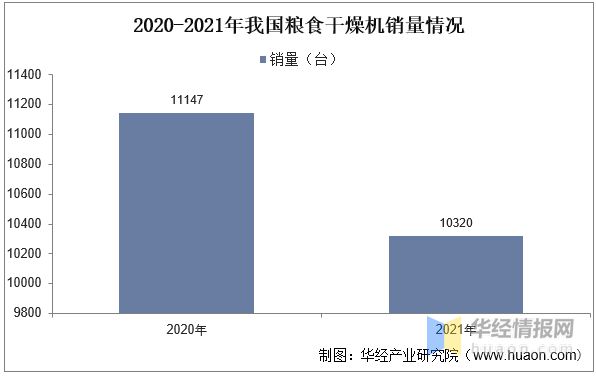

从我国粮食烘干机整体销量来看,据统计,2021年受多重利空因素的影响,我国粮食烘干机市场下滑,全年累计销售各种粮食烘干机10320台,销量同比下跌7.42%。

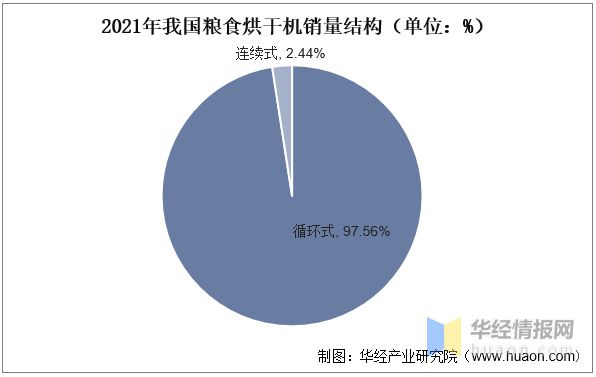

销量结构方面,据统计,2021年循环式粮食烘干机累计销量为10068台,同比小幅下滑6.92%;市场占比97.56%,较之2020年上升0.52个百分点。连续式烘干机累计销量大幅度下跌23.67%,市场份额继续缩小。

近年来我国粮食烘干机保有量不断提升,目前,我国烘干机保有量为14.42万台。初步估计,粮食平均烘干水平达到了30%,但与发达国家95%的烘干水平相比,存在巨大差距。

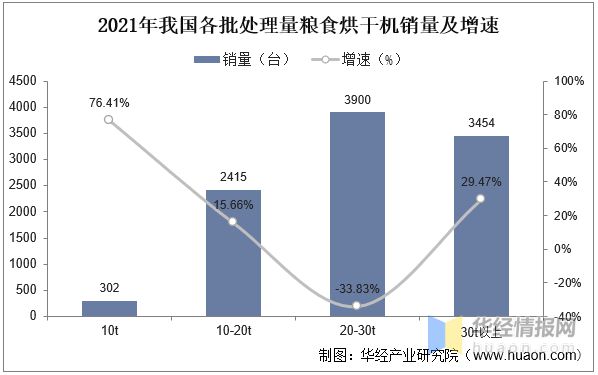

据统计,我国批处理量10t、10~20t烘干机销量分别为302台和2415台,同比分别增长76.41%和15.66%;市场占比分别增加了1.39和4.67个百分点。批处理量在30t以上的烘干机累计销量为3454台,同比大幅增长29.47%;市场占比33.47%,较之2020年猛增9.54个百分点。批处理量为20~30t的烘干机市场销量大幅度下滑,累计销量为3900台,同比大幅度下跌33.83%;市场占比37.76%,较之2020年下跌15.08个百分点。

从我国主要地区粮食烘干机销量来看,据统计,2021年江苏、安徽、浙江、江西四大传统烘干机市场齐跌,销量分别为1186台、1078台、992台、707台,同比分别下降56.12%、23.76%、17.54%和45.87%;湖南市场销量为1735台,市场占比16.81%,比2020年略增;湖北市场销量为950台,市场占比9.21%,较之2020年上升3.75个百分点。“两湖”市场销量增长的主要原因是市场容量较大。湖南、湖北是我国水稻主产区,但烘干设备的保有量并不大。快速发展的还有山东、四川市场。2021年山东市场累计销量为550台,以69.11%的同比增幅领衔十大主流市场。

我国粮食烘干设备产品的市场关注点集中于10~20t的中型设备和略大于20t的中大型设备,同时30t以上的粮食烘干设备产品销量也达到3454台,主力机型的热销一方面与中国农业生产的粮食产量需求直接相关,另一方面,近年来,我国加强了对粮食烘干设备产品的购置补贴力度,有效支撑了烘干机产品的销售。

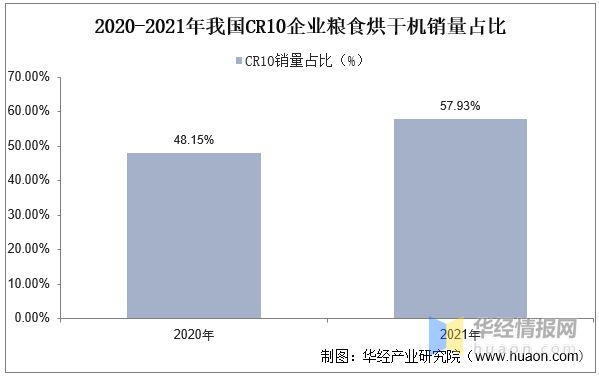

据统计,2021年我国粮食烘干机销量排名前10的企业,累计销售烘干机5979台,销量同比增长10.7%,高于市场平均增幅18.12个百分点;市场占比57.93%,较之2020年同期上扬9.78%。

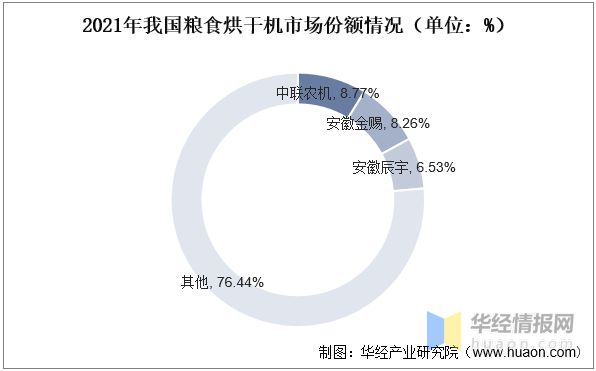

近年来我国粮食烘干机竞争激烈,优胜劣汰,小企业逐步退出市场,据统计,2015-2021年,我国烘干机生产企业数量由千余家下降至141家,意味着市场洗牌加速。2021年“中联农机”“安徽金锡”“安徽辰宇”三大品牌的销量分别为900余台、850余台、670余台,同比分别增长11.73%、49.21%和27.41%;市场占比分别为8.77%、8.26%和6.53%,较之2020年分别上扬1.5、3.13和1.79个百分点。

我国粮食烘干机市场正经历着前所未有的变化,烘干装备技术全面升级已经开始,粮食烘干机正向智能化、信息化、自动化和高效能、多燃料的方向发展。2022年烘干机市场将呈现需求多样化、产品为王和加速洗牌的特点,预计全年市场销量在1万台左右,同比增幅在5%左右。

采用热风干燥+机械通风的干燥通风技术,有助于提高热风干燥机的处理能力,提高粮食干燥品质,降低能耗。对于水分偏高粮食的处理来说,采用就仓干燥技术更加经济实惠。

空气源热泵粮食烘干机具有以下优势:一是烘干时间短、烘干品质好;二是操作简单、智能控制,无需专人看管,能满足各种烘干需求;三是高效节能(比燃油烘干节能80%以上,比燃煤烘干节能50%以上)。江苏省率先推行以空气源热泵为主的粮食绿色烘干技术。2021年,首批江苏省农业生产全程全面机械化示范县(市、区)开展空气源热泵等绿色清洁粮食烘干装备与技术推广和清洁热源替代烘干示范,到2025年,力争实现燃煤(油)粮食烘干机绿色清洁热源替代改造全覆盖。

粮食烘干向智能化方向发展。粮食干燥热风温度将根据粮食用途自动设定。粮食干燥数量、水分等作业数据将通过局域网传输到粮食生产企业的信息系统中,可实现远程测控。

将高水分谷物一次性烘干至安全标准有两条途径:一是设计高效能粮食烘干塔,二是采用联合干燥法。从目前烘干行业的技术发展趋势来看,后者将成为主要途径。

我国地域辽阔,自然环境差异较大,粮食烘干设备要适应农业生产需要,多样化发展。在经济发达的粮食主产区,可通过建立粮食烘干中心提升社会化服务能力,推动大型烘干设备的发展;同时,要因地制宜,建设一批区域性烘干点,并配置相应的小型移动式烘干设备,以满足丘陵山区粮食烘干需求。

处于成长期的烘干机市场因监控不严和缺少相关标准等原因,产品质量参差不齐,市场竞争也聚焦于低层次的价格竞争,其结果必然是行业洗牌加速。2022年以及未来几年,粮食烘干机市场将走出价格竞争的泥潭,进入以产品品质为王的新时代。

原文标题:2022年中国粮食烘干机供需现状及竞争格局分析,产品为王时代到来「图」

华经产业研究院对粮食烘干机行业发展现状、行业上下游产业链、竞争格局及重点企业等进行了深入剖析鼎盛注册平台,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2022-2027年中国粮食烘干机行业发展前景及投资战略咨询报告》。